As pessoas sempre procuram pela melhor taxa de juros em empréstimo e isso é algo de fato importante. Mas afinal, você sabe o que é taxa de juros?

É com base nessa taxa que todo o custo da operação é calculado, inclusive, para definir o valor das parcelas que serão quitadas com o passar do tempo.

Entender como funciona a taxa de juros em empréstimo e aprender como ela é calculada é algo que pode te ajudar bastante a não cair em armadilhas na hora de procurar por uma solução de crédito.

Pensando nisso, nossa equipe elaborou esse guia especial com tudo o que você precisa saber sobre a taxa de juros em empréstimo. Confira!

Como calcular juros em empréstimo?

Existem uma série de fatores que podem interferir na definição da taxa de juros em empréstimo.

Cabe a cada instituição financeira definir os valores que serão cobrados em cada operação de crédito, o que pode variar conforme o perfil de cada cliente e a política da empresa.

É por isso que você deve ter atenção quanto a esse quesito antes de contratar qualquer empréstimo.

Sabe aquelas letrinhas minúsculas no final da página? Pois é normalmente ali que as empresas costumam dispor essas informações, que muitas vezes passam desapercebidas.

Algo que também é fundamental é comparar as taxas de juros e as condições de cada empresa antes de decidir onde contratar um empréstimo.

Lembre-se que quanto menores as taxas, menor será o valor final da operação.

Outro fator importante e que você deve considerar é que os juros cobrados por uma instituição financeira podem ser de dois tipos distintos: simples ou compostos.

A partir de agora, você confere as principais características de cada um deles.

Juros simples

Os juros simples são bastante fáceis de entender, pois não há nenhum segredo em seu cálculo.

Basicamente, uma operação feita com base em juros simples sofrerá a incidência de uma taxa predefinida mensalmente sobre o valor contratado.

Vamos a um exemplo:

Imagine um empréstimo de R$ 1.000,00 parcelado em 10 vezes com juros simples de 5%. Nesse caso, você sempre pagará juros mensais de R$ 50,00 junto com a parcela do mês até o fim do contrato.

Ou seja, no final da operação, você terá pago os R$ 1.000,00 que pegou emprestado mais R$ 500,00 a título de juros, totalizando R$ 1.500,00.

Juros compostos

Os juros compostos funcionam de uma maneira diferente dos juros simples.

Isso porque, nele, o valor da taxa é calculado com base no valor da parcela mensal acrescida dos juros do mês anterior. É o chamado “juros sobre juros”.

Ficou difícil de entender? Nós facilitamos!

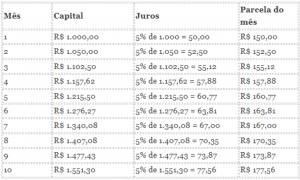

Imagine que você pegou o mesmo empréstimo de R$ 1.000,00 em 10 vezes e com taxa de 5% ao mês, contudo, calculado sobre juros compostos.

Nesse caso, a primeira parcela incidirá sobre o valor de R$ 1.000,00 e será, portanto, de R$ 150,00.

Já na segunda parcela, os juros são calculados sobre o valor do capital acrescido dos juros do mês anterior, ou seja: R$ 1.000,00 + R$ 50,00 = R$ 1.050,00.

Sendo assim, os juros da segunda parcela serão de 5% sobre R$ 1.050,00 = R$ 52,50.

Dessa forma, a segunda parcela será de R$ 152,50 e não de R$ 150,00, como é o caso da anterior.

A tabela abaixo mostra todas as parcelas do empréstimo desse exemplo e deixará isso mais claro, confira:

Como você pode perceber, nos juros compostos a parcela aumenta a cada mês graças aos juros sobre juros.

No entanto, é preciso lembrar que existem outros fatores que influenciam no valor da parcela, como o sistema de amortização escolhido e os tributos aplicáveis ao empréstimo.

Como funcionam os juros no cheque especial?

Você já parou para se perguntar o motivo de os juros do cheque especial serem tão altos?

Talvez o que você ainda não saiba é que uma das razões disso é que a taxa dessa operação é calculada com base em juros compostos.

Nesse sentido, não é incomum encontrar por aí taxas de juros anuais superiores a 300% no cheque especial.

Por isso, essa linha de crédito só é recomendada em situações de emergência, em que não é possível fazer um crédito pessoal ou outro empréstimo.

No momento em que você faz o uso do limite do cheque especial, a taxa de juros cobrada pelo banco incide sobre o valor inicial.

Já no segundo dia, a taxa recai sobre o valor inicial acrescido do juro do dia anterior e assim sucessivamente até que você cubra o limite retirado.

É uma potencial “bola de neve” e você deve fugir dela se não quiser complicar a sua vida financeira.

Bancos ou fintechs: onde encontrar as menores taxas?

O surgimento das fintechs fez o mercado de crédito passar por uma série de mudanças.

Essas empresas são assim chamadas porque são startups focadas em otimizar serviços financeiros.

Além disso, como os seus custos operacionais são bem menores do que os de bancos e financeiras tradicionais, elas trabalham com juros menores e oferecem mais vantagens na contratação de crédito.

A concorrência no mercado financeiro é grande, por isso, bancos e fintechs têm trabalhado para oferecer crédito com menos burocracia, menores taxas de juros e com maior agilidade para um público que é cada vez mais exigente.

Por isso, a melhor maneira de encontrar as menores taxas do mercado é fazendo uma pesquisa.

Além disso, você pode (e deve) fazer o maior número de simulações possível, algo que é mais fácil hoje em dia graças à internet.

As fintechs costumam ter taxas de juros menores e mais atrativas, contudo, vale a pena negociar com o banco para tentar reduzir ainda mais essa taxa.

Empréstimo pessoal: quais as taxas de juros dos principais bancos do Brasil?

O empréstimo pessoal é uma das linhas de crédito mais populares do país.

Se você está pensando em contratar um, lembre-se que é muito importante ter atenção à taxa de juros em empréstimo para conseguir as melhores condições.

Para te ajudar a ter uma noção de como anda o mercado, separamos as taxas de juros do empréstimo pessoal nas principais instituições financeiras do Brasil. Confira:

- Itaú: 4,17% a.m.

- Banco do Brasil: 3,35% a.m.

- Bradesco: 4,99% a.m.

- Caixa: 1,57% a.m.

- Santander: 5,24% a.m.

- Banco Safra: 1,99% a.m.

- BTG Pactual: 4,04% a.m.

- Nubank: 3,95% a.m.

- C6 Bank: 3,23% a.m.

Fonte: Banco Central do Brasil.

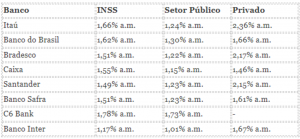

Empréstimo consignado: quais são as taxas de juros dos principais bancos do Brasil?

O empréstimo consignado é a modalidade onde o valor das parcelas é descontado diretamente do seu salário ou benefício do INSS.

Sendo assim, esse empréstimo é bastante procurado por servidores públicos, aposentados e pensionistas, mas também é acessível aos trabalhadores da iniciativa privada.

Confira, a seguir, a taxa de juros praticada nos principais bancos do país para as três modalidades disponíveis:

Fonte: Banco Central do Brasil.

Qual banco tem a menor taxa de juros para empréstimo?

Considerando os dados mais atuais do Banco Central do Brasil (BACEN), confira, a seguir, quais são os bancos com as menores taxas de juros para empréstimos pessoais.

Pessoal sem garantia:

- Banco modal: 1,09% a.m.

- Caixa: 1,57% a.m.

- Banco BS2: 1,64% a.m.

- C6 Bank: 3,23% a.m.

- Banco do Brasil: 3,35% a.m.

- Nubank: 3,95% a.m.

- BTG Pacutal: 4,04% a.m.

- Itaú: 4,17% a.m.

- Banco Votorantim: 4,57% a.m.

- Banco Digio: 4,90% a.m.

Empréstimo com garantia:

- Bcredi: 0,65% a.m.

- Banco Inter: 0,70% a.m.

- Banco Bari: 0,70% a.m.

- Creditas: 0,85% a.m.

- Just: 1,05% a.m.

Vale lembrar que as taxas de juros acima são dinâmicas e podem mudar a qualquer momento.

Além disso, também pode ser acrescido sobre o valor da taxa, um índice de inflação, como o IPCA.

Consignado:

Privado:

- Caixa;

- Safra;

- Banco do Brasil.

INSS:

- Inter;

- Bradesco;

- Santander.

Setor público:

- Inter;

- Caixa;

- Itaú.

Outras taxas importantes na hora de contratar um empréstimo

Além dos juros em empréstimo, também é preciso ter atenção a uma série de outras taxas importantes que podem ser cobradas na hora de contratar o serviço.

Confira as principais:

Selic

A Selic é a taxa básica de juros da economia brasileira e ela é usada como base para definir as taxas de juros cobradas em todos os tipos de empréstimos.

Ela é atualizada a cada 45 dias pelo COPOM, órgão do BACEN que fica responsável por controlar esse índice.

IOF

O IOF – Imposto sobre Operações Financeiras é um encargo obrigatório em todos os tipos de operações de crédito, tais como empréstimos, operações de câmbio, financiamentos e títulos imobiliários.

O valor do tributo é acrescido ao total do empréstimo na sua contratação.

Tarifa de cadastro

Também conhecida como TAC – Tarifa de Abertura de Crédito não é um encargo obrigatório, mas costuma ser cobrado por grande parte dos bancos e financeiras para a confecção do cadastro e início de relacionamento.

Ela serve, por exemplo, para cobrir os custos com a análise de crédito.

Seguros

Em alguns casos, o agente financeiro pode exigir que você contrate um seguro para liberar o empréstimo.

Ele serve para quitar a dívida no caso de morte do titular ou em situações de desemprego involuntário, por exemplo.

Como escolher o empréstimo ideal?

Depois de ler esse artigo, ainda ficou alguma dúvida sobre juros em empréstimo?

Se sim, você pode ler mais sobre o assunto no nosso site, ou pode escrever para a gente aqui nos comentários.

Além disso, você pode contar com o Plusdin se precisar de ajuda para contratar o seu empréstimo, basta clicar aqui para acessar o nosso recomendador e descobrir o empréstimo ideal para você.

Não se esqueça de compartilhar este post com seus amigos e ajude a espalhar a boa informação.